当ブログはアフィリエイト広告を利用しています

こんばんは、船乗り投資家のらっぱです。

1月12日に釧路より乗船して、また懲役60日となりました・・・ (;^ω^)

これからはまたこちらのサイトを優先して書きますが、乗船中もたまにバイクのことやB級グルメのことを更新することもあるかと思いますので、船乗り投資家の休日のほうもたまにチェックしてくださると嬉しいです (^^)

船乗り投資家の休日 – ~GB350Sでのんびり走るジジィのブログ~ (seamansholiday.website)

次、休暇で下船する頃は少し暖かくなってくると思うのでバイクに乗るのも楽しみです。

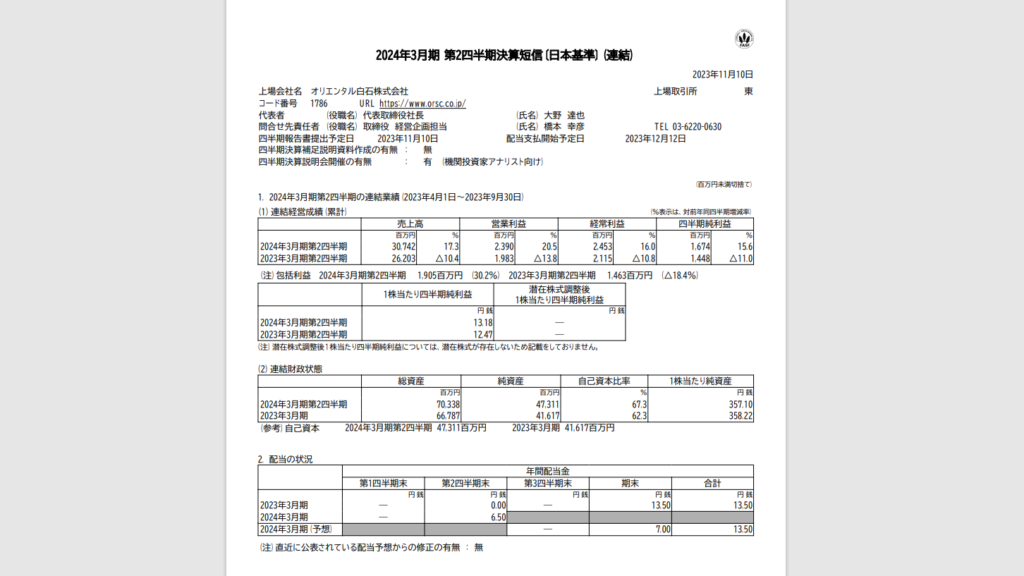

さて、昨年は国内株式と、海外株式、海外債券、REITを組み合わせた私のポートフォリオがけっこう値上がりし、一年間で約190万円ほどの含み益が増えました。

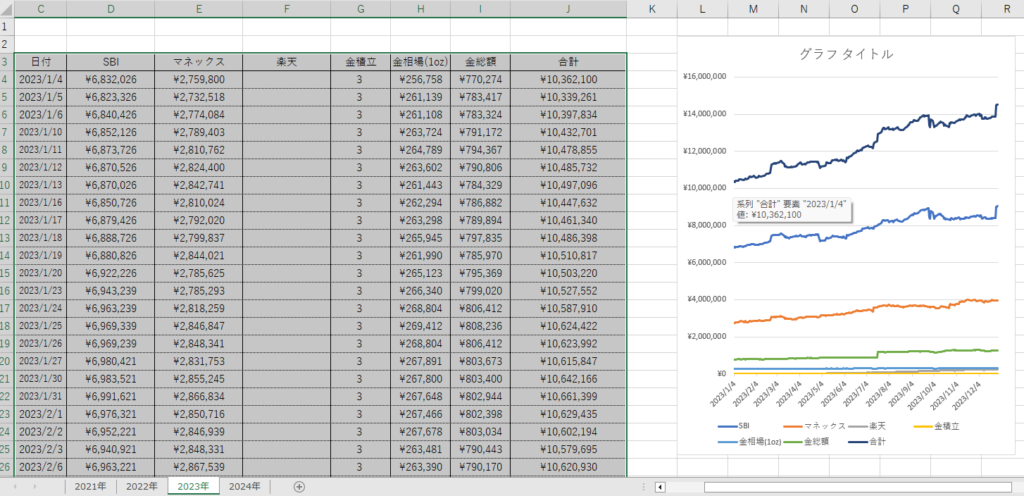

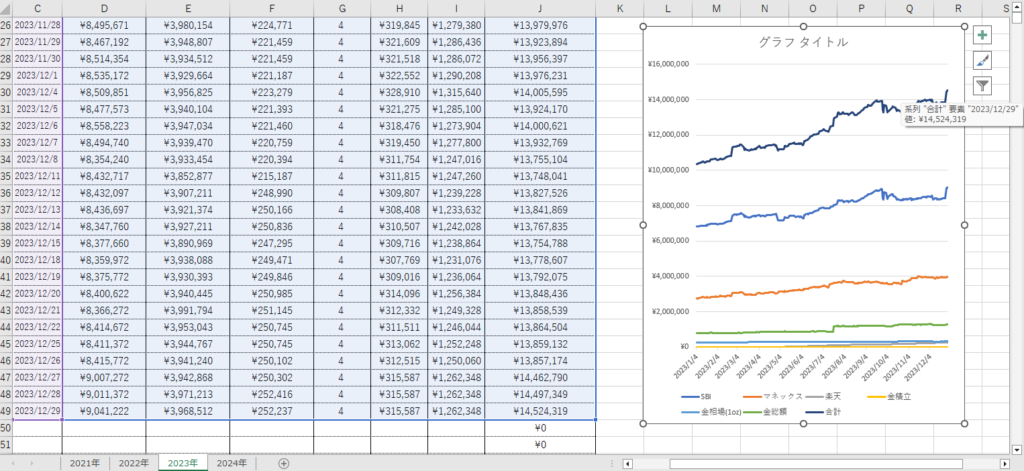

年初では10,362,100円だった金融資産が、年末には・・・

14,524,319円と大幅に増えました (^^)

せっせと入金したのもありますが、今年は大きく資産を伸ばしたものに国内株式があります。

最近では政府もNISAやiDeCoなど、国民全体に投資を広めようと思っているみたいなので積立で投資信託をやっている人も多いのではないでしょうか・・・

投資信託は積立で行うと、投資の中でも敷居が低く誰にでもとっつきやすいイメージがありますが、逆に株式投資は危険で財産を失ってしまうというイメージを持っている人も多いのではないでしょうか?

たしかにそれは間違いではなく、勉強を全くせずに適当に選んだ銘柄を適当な数量で買ったりするのはまさしく丸腰で戦場に挑むようなものです (;^ω^)

ただ、株式投資もちゃんと勉強をして徹底した資産管理をすれば、借金をして株を購入する信用取引を除けば危険なことなど全くありません。

今回は、今年の金融資産増加に最も貢献してくれた国内株式の、わたしなりの銘柄選定方法を書いてみます。

ただ、注意してほしいことは、これは私が考えた私に合った方法なので万人に有効ではないかもしれないという事を念頭に、試してみて損失が出たとしてもノークレームでお願いしますね (;^ω^)

証券会社のサイトでスクリーニングをする

国内株式を購入する時、私が最も気にしているものに、その会社の財務状況と株式指標があります。

ネット証券が無かった頃から株の売買をやっている人は、会社四季報ぐらいしか参考にできるモノは無かったのかもしれませんが、今ではネット証券がスタンダードになったので会社の財務状況や株式指標などをリアルタイムで見ることができます。

それでは、私が一番愛用しているネット証券会社のSBI証券でスクリーニングをやってみましょう。

新規公開株(IPO)の株価操作などで最近なにかと話題ですが、スクリーニング機能は最も充実しているような気がするのでSBIをメインの証券会社として利用しています。

ログインしてマイページを下にスクロールすると、「銘柄をさがす」というところの銘柄スクリーニングをクリックします。

すると、次ページに進みますが、この状態だとまだスクリーニングにかけていない状態なので該当銘柄が4355社と、とてもじゃないけど選別などはできない数字です ((+_+))

このページで下の方にスクロールすると検索条件を追加というところが出てきますのでそれをクリック。

そうすると、パラメーターを選ぶページが出てきます。

そこで私の選定基準で選んでいる項目は、予想PER(予想株価収益率)、PBR(株価純資産倍率)、配当利回り、自己資産比率の4項目。 たったこれだけです(笑)

これにチェックを入れて適用すると・・・

この検索条件が入った先ほどのページに変わります。

ただこれだけでは、デフォルトの数字が入力されているので検索条件が緩く、この記事を執筆している1月13日の時点でこの条件にヒットする会社は1363銘柄とまだまだ選別できるような数字ではありません。

まずは上から、今回は手軽に購入できる金額で買える単元株ということで投資金額を5万円以下に設定しましょう。

するとここでようやく51社と選別するのに現実的な数字になってきます。

私の場合、ここからパラメーターを次にように設定します。

- PBR = 1.0以下

- 配当利回り = 4.0%以上

- 自己資本比率 = 50%以上

- 予想PER = 15以下

この数字の根拠は、

PBR

PBR(株価純資産倍率)というのは、「会社の純資産と株価の関係」を表しており、後述するPERと同様に株価の割安性を測ることができます。

これによって、企業の持っている株主資本(純資産)から見た株価の割安度がわかります。

配当利回り

これは、読んだ通りそのままでその時点の株価と一年間の配当金(税引き前)との割合です。

当然、数字が大きくなるほど利回りが良いことになります。

自己資本比率

自己資本比率とは会社の財務健全性を調べる指標で、総資産に対して、返済義務のない自己資本がどれくらいあるかを表します。 資本金や株式資本など返済義務の無い資本のことですね・・・

基本的に、数値が高いほど財務健全性が高いと判断できますが、銀行など金融業界ではほとんどの資産を人から預かったお金を運用して利益を出しているので自己資本比率は非常に低くなります。

こういった場合は同業他社と比較すればいいのですが、私の場合は金融業界の株でいい思いをしたことが無いのでこの辺りは無視しています。

予想PER

PER(株価収益率)というのは、「会社の利益と株価の関係」を表していて、先ほど出てきたPBRと同じで株価の割安性を測ることができます。

一般的に、『PERが低ければ低いほど、会社が稼ぐ利益に対して株価が割安である』といえます。

具体的な数字の説はいろいろありますが、私の場合はどこかで22.0を超えると割高というような話しを聞いたことがあるのでPERの数値が18.5を超えると売却するようにしています。

そこまでの伸び代を考えての15.0ですね (^^)

今までこれであまり大きな失敗はなかったのでこれからもこの感じで行こうと思っています。

ちなみにこの数字が低ければ低いほどいいんだったらマイナスだともっといいんじゃないかとなりそうですが、この数字がマイナスということは赤字決算だということなので注意が必要です。

PERは株をやる上で最も大切な指標なので後日またこれだけで記事を書こうと思います。

候補から特定の銘柄を絞る

ここまで辛いパラメーターを入れると、この時点で数社に絞られているかと思います。

今回はオリエンタル白石とジオスターの二社に絞られました。

スクリーニングの時点で辛いパラメーターを入れると候補がゼロの場合もありますのでその場合は少しずつ自分の許せるなと思う指標の数字を少しずつ甘くしてみてください。

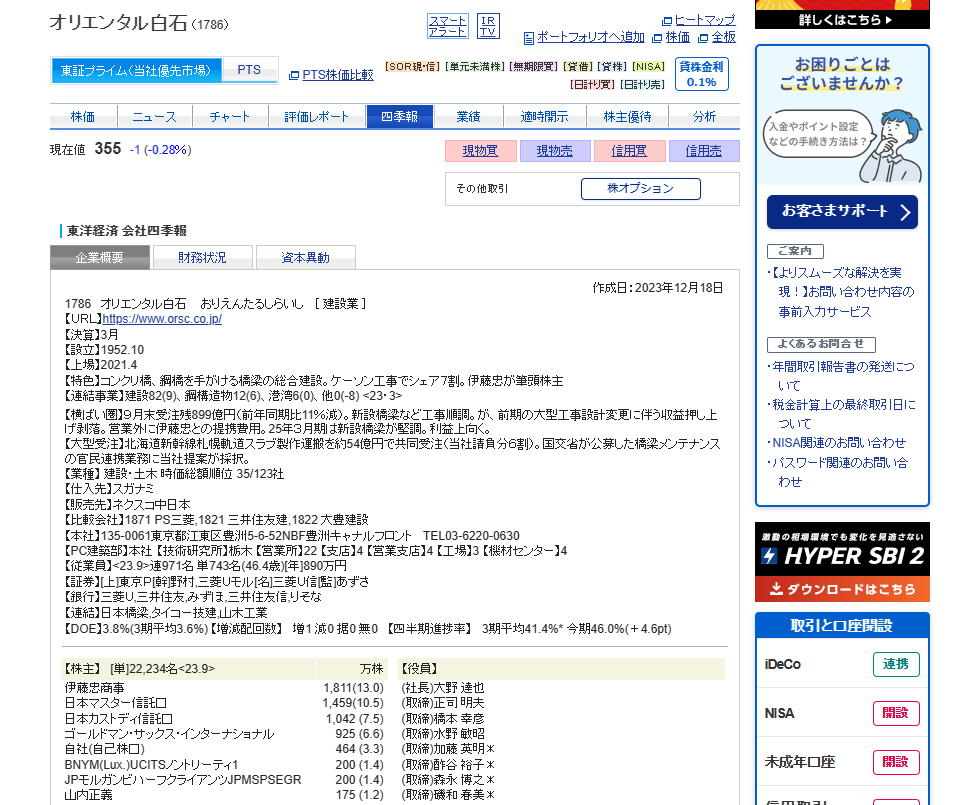

それではスクリーニングにヒットした銘柄のうちのオリエンタル白石を見てみましょう!

スクリーニングのページからオリエンタル白石をクリックすると、株価と気配値の板情報が出てきます。

右下の欄にある予想PERは13.05、実績PBRはギリギリですが0.99と指標に問題はありません。

それでは上のほうの真ん中ほどにある四季報をクリックして四季報を見てみましょう・・・

すると、まず企業概要のページが出てきますが、ここではこの会社は何をやっている(造っている)会社なんだろうと、それぐらいの程度で見るぐらいでいいと思います。

私も会社四季報の企業概要などはチラ見程度で読みますが私が株を選ぶ上で最も重要視するのは指標と財務状況なのでコメントなどは全く参考にはしていません。

コメント自体も会社四季報が発行される頃には古いネタになってることも多いですしね。

ちなみにですが、口座を開設すると無料で会社四季報が読めるネット証券会社も多いので最近ではわざわざ書店でお金を出して購入する人も少なくなったのではないでしょうか・・・

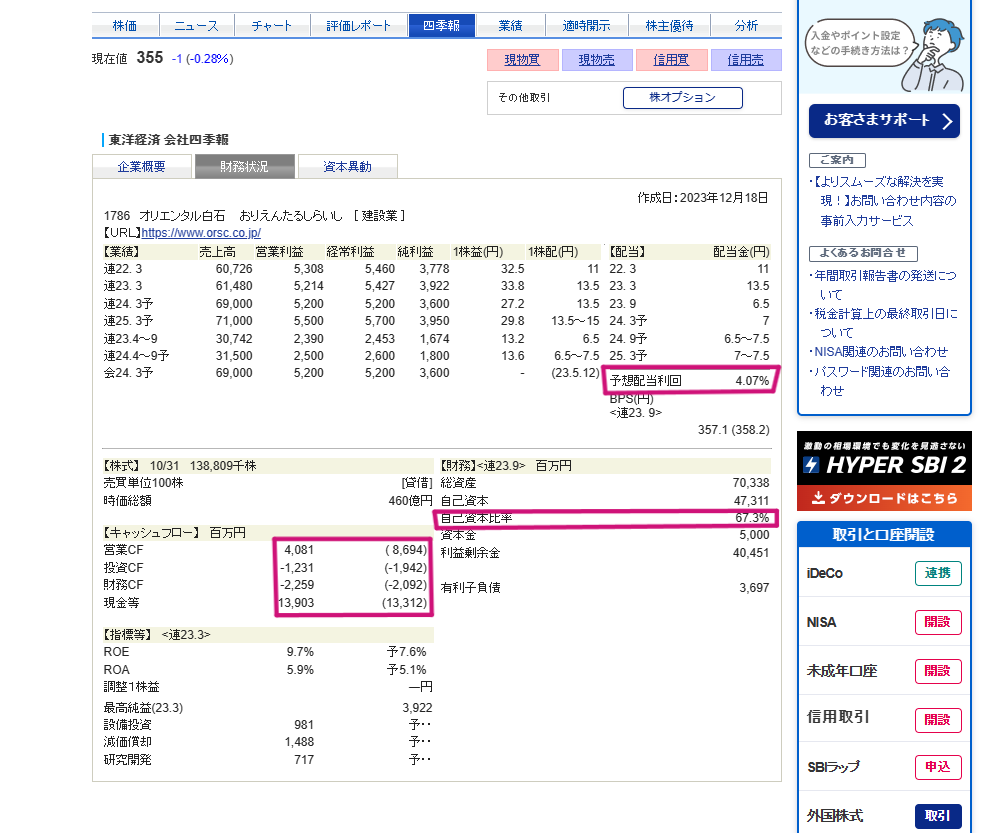

上の財務状況のタブをクリックすると会社の財務状況の過去履歴が閲覧できます。

たくさん数字が出てきて、慣れていない人はよく分からないかもしれませんが、ここで見るべきポイントは予想配当利回り、キャッシュフロー、自己資本比率の三つです。

慣れてくればROE(自己資本利益率)やROA(総資産利益率)も参考にすれば良いですが、はじめのうちはこれだけでもかなり良い会社を見つけることができると思います。

オリエンタル白石はキャッシュフローが営業CFがプラス、投資CFがマイナス、財務CFがマイナスと全く問題なく、自己資本比率も67.3%と健全で、年間配当利回りも4.07%と高配当です。

キャッシュフローもなぜ営業CFがプラス、投資、財務CFがマイナスだと良いのかを書くと一記事できてしまうほど長くなるのでまたこれも別に記事にさせてもらいますね。

ここまで全く一片の曇りもありません (^^)

ここから先は上の企業URLのリンクからオリエンタル白石のHPを見てみましょう!

建設業でもコンクリート橋梁を造っている会社ですね。 国内シェアが70%らしいです。

それではこのページの右上、IR情報をクリックして最新の決算短信をみてみましょう!

IRライブラリーの中の決算短信をクリックすると・・・

過去からの決算短信が閲覧できますが、その中から最新のものをクリック。

すると、決算短信のPDF画面に移りますが、全部読む必要は無く(興味のある人は読んでいただいてもいいですよ!)下にスクロールしていき・・・

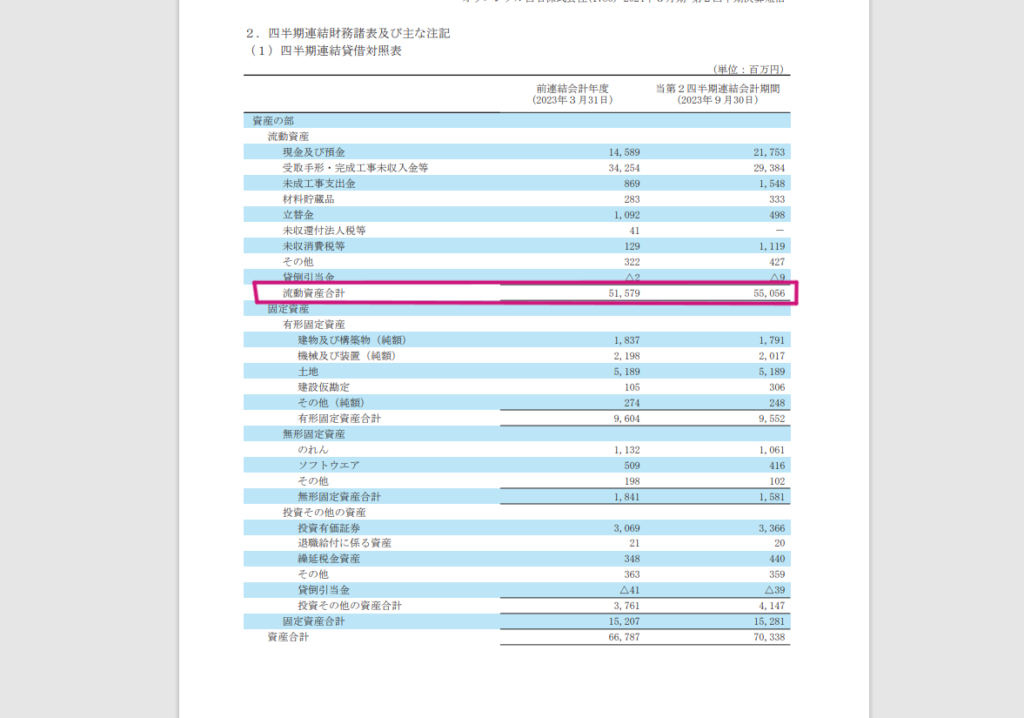

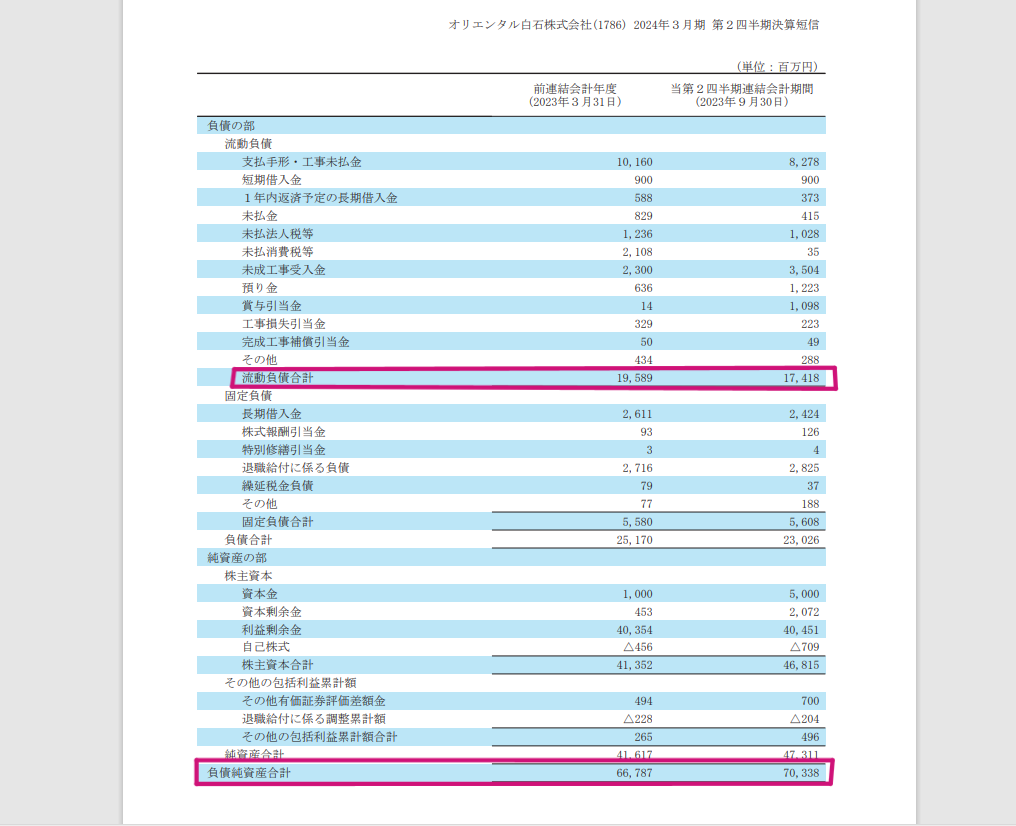

四半期決算の貸借対照表を参照します。

この中で最も大事なものは・・・

流動資産合計、流動負債合計、負債純資産合計の三つです。

この三つは何かというと、近日中に手に入る収入と近日中に支払わなければいけない負債を意味します。

この二枚の決算書を見て分かるのは流動資産合計が流動負債を大きく上回っている、つまりキャッシュフローは大きくプラスになっており、前回の決算よりも流動資産は増え、流動負債は減っています。

それによって、一番下の項目の負債純資産合計は前回の決算よりも増えています。

これはなにを意味するか、一言で言うと会社として成長したということです。

全く一点の曇りも無い企業ですね (^^)

ちなみに私はオリエンタル白石は持ち株の一つで700株保有しています。

297円の時に購入し、年間配当が最大で1,500円なので買った時の配当利回りは最大で5%を上回っており、さらに購入時から20%の株価上昇をしています。

今後ひとつ目の節目である500円、次の節目である1,000円を目指して頑張ってほしいものです (^^)

ま・と・め

今回は私の銘柄選定のしかたからスクリーニング、企業の決算書を参照してのやり方を書いてみました。

株式を買う場合、やり方は本当に人それぞれです。

私のように財務状況と株式指標しか重要視しない人もいれば、その企業を応援したいからといった資本主義の根本である株式の本当の姿での購入もアリだと思いますし、チャートしか見ない人もいれば株主優待で決める人もいます。

ただ、これだけは言っておきますが信用取引のように借金をして株を買うことだけは止めておきましょう!

信用取引でレバレッジをかけて買うと借金をして買うのと同じで、しかも決済日が決められてるので塩漬けをすることすらできませんよ!

それでは、今回は長くなってしまいましたがこの辺で失礼します。 ではでは👋

コメント

オリエンタル白石、恥ずかしながら初めて聞いた会社です。

コンクリート橋梁を造っている会社で 国内シェアが70%ということは他社からの参入障壁もないに等しいかも、と思いました。

無くなっていいお金で少額でも購入してみるのもありかもと思いました。

貴重な情報ありがとうございました

瀬戸内太郎さま

コメントありがとうございます。

東京ディズニーランドで有名なオリエンタルランドは有名ですが、オリエンタル白石は知る人ぞ知る会社ですからね・・・ (;^ω^)

私的には ”現在のところ” 財務状況は健全で良い銘柄だと思いますが、投資は先のことは誰にも分からないのでもし購入するなら自己責任でお願いしますね (^^)

らっぱ様、コメント📝ありがとうございます。確かに自己責任で株は始めないと、と思いました。配当金が、少しでもあると、嬉しいかもと思いました^_^、お金持ちで株を沢山持たれている方は、配当金だけでも、かなり貰っているのかな?と思いました^_^、株について少し興味を持ってみようと思いました。ありがとうございました😊

瀬戸内太郎さま

現在の低金利状況では貯金しているだけではインフレによって資産がどんどん目減りしてしまうので全額貯蓄するのではなく株や債券、金(GOLD)、外貨などに分散させるほうが安全といえますね。

ただ、このような商品は元本割れリスクもありますが、ちゃんと勉強さえすればそれほど難しくはありません (^^)

配当金ですが、私は750万円ほどの資産を株式に投資してますので配当率が年に3%と仮定しても22万円ほどの配当金がある計算になります。

銀行に定期預金で預けたらその資産を拘束されても金利が0.002%、一年預けてもたった150円にしかなりません。

これを考えると元本割れリスクがあるとはいえ銀行に預金するほど馬鹿らしいものはないと思っています。

それに、株は銘柄によっては株主優待という美味しいものもありますしね (^^)